双碳聚焦|碳配额收紧,发电企业如何经营管理碳资产?

碳市场是应对气候变化的重要政策工具。目前,全球范围内已有28个碳市场在运行,覆盖了全球55%的GDP、1/3的人口,英国石油、法国电力集团、壳牌等知名能源企业建立了成熟的碳资产管理体系。我国碳市场是全球规模最大的碳市场,已纳入2257家发电企业,覆盖碳排放规模超50亿吨,碳价保持在50元/吨~90元/吨。

随着全国碳排放权交易市场(以下简称全国碳市场)约束激励机制持续完善,发电企业生产经营所受影响逐渐从弱转强,开展碳资产经营管理的需求更加迫切。

全国碳市场发展趋势

随着“双碳”进程推进,预计全国碳市场将经历快速调整期、发展完善期、成熟运行期等发展阶段,配额分配机制、覆盖行业、抵消机制和碳价持续优化完善,碳市场激励减排功能将不断强化。

碳排放配额将逐年收紧

全国碳市场首个履约期配额分配较为宽松,盈余接近7%,市场交易不活跃。第二履约期为消化盈余配额,大幅收紧配额发放规模,收紧幅度达8%,每年减少了约4亿吨配额总量,配额供需转向紧平衡,市场活跃度提升。未来全国碳市场配额发放将遵循“适度从紧、循序渐进”原则,综合考虑发电行业技术降碳空间收窄、能源保供承压等因素,预计2030年前,发电行业配额分配基准值将按照每年0.3%~0.5%的幅度收紧。

配额有偿分配逐步引入

当前,全国碳市场处于起步阶段,配额全部实行免费分配。参考欧美碳市场和国内试点碳市场的发展经验,市场稳定运行后,需要适时引入有偿分配机制,并逐步提高有偿分配比例,才能更好发现碳价,发挥碳市场减排功能。全国碳市场配额分配将逐步从“100%免费分配”过渡到“以免费分配为主、有偿分配为辅”的方式。预计“十四五”末,发电行业率先引入有偿分配机制,有偿分配比例为5%,“十五五”时期,发电行业有偿分配比例逐步增至25%。

其他高排放行业有序纳入

从国际看,碳市场普遍覆盖电力和工业部门,部分还纳入建筑和交通部门。例如,欧盟碳市场主要覆盖电力和热力、能源密集型工业、航空、海运等行业。从国内看,“双碳”目标的实现,需要各个行业共同减排,更多高排放行业将纳入碳市场范围。预计优先纳入减排潜力大、产能过剩严重、数据质量基础好的行业。综合判断,全国碳市场纳入其他高排放行业顺序为:建材、有色、钢铁、石化、化工、造纸、航空。其中,“十四五”有望纳入水泥(建材)、电解铝(有色)和钢铁行业;“十五五”纳入建材其余行业、有色其余行业、造纸和大部分化工和石化行业;“十六五”纳入航空及其余行业,碳市场规模超过80亿吨。

CCER交易重启扩容

国家核证自愿减排量(CCER)已于今年正式重启,未来重点支持领域仍将集中在可再生能源、林业碳汇、海洋碳汇、甲烷减排及节能增效项目上,逐渐满足多元市场需求潜力。

一是参与碳市场抵消机制,支撑控排企业低成本履约。目前,全国碳市场仅电力行业每年CCER最大需求约2.5亿吨,未来纳入全部重点行业后年需求量将超过4亿吨。但随着碳中和进程的推进,抵消机制可能逐渐弱化,尤其是避免类CCER抵消比例可能逐渐弱化归零。二是参与自愿减排交易,满足跨国企业和外贸企业供应链减排,以及自愿减排企业碳中和承诺和个人投资需求。三是加入国际碳信用互认体系,成为我国参与《巴黎协定》下的可持续发展机制、国际航空碳抵消和减排机制、与其他区域碳市场开展双向链接的主流产品。

碳价呈逐步上升趋势

碳价由配额供需关系决定,主要受气候目标、配额总量、有偿分配比例、能源结构、电力需求等因素影响。但从根本看,碳市场是政策性市场,长期价格走势是由政府统筹考虑经济发展和气候目标调控决定。我国实现“双碳”目标,减排需求大、速度要求高,需要提升碳价水平激励全社会减排,加之欧美等国实施高碳价关税,对我国碳价构成长期上涨压力。

我国将统筹考虑碳排放成本,稳步推动碳价上升。根据华能能源研究院和清华四川能源互联网研究院合作研究,预计“十四五”期间全国碳市场价格将达到70元/吨~100元/吨,“十五五”期间达到76元/吨~155元/吨,2040年前最高涨至600元/吨。

发电企业面临的履约形势及挑战

发电企业作为唯一控排主体,已顺利完成两个履约周期配额清缴工作,配额累计成交4.42亿吨,成交额249亿元,履约率超过99%。但在全国碳市场配额空间收紧的趋势下,逐年递增的履约成本、有限的低成本履约渠道和显著分化的区域碳资产质量,将为发电企业碳资产经营管理带来新的挑战。

配额缺口和履约成本逐年递增

履约成本包括参与有偿拍卖配额和购买缺口配额的成本。我们在不考虑使用CCER抵消和盈余配额履约的情况下,计算发电厂实现100%履约的年度履约成本。

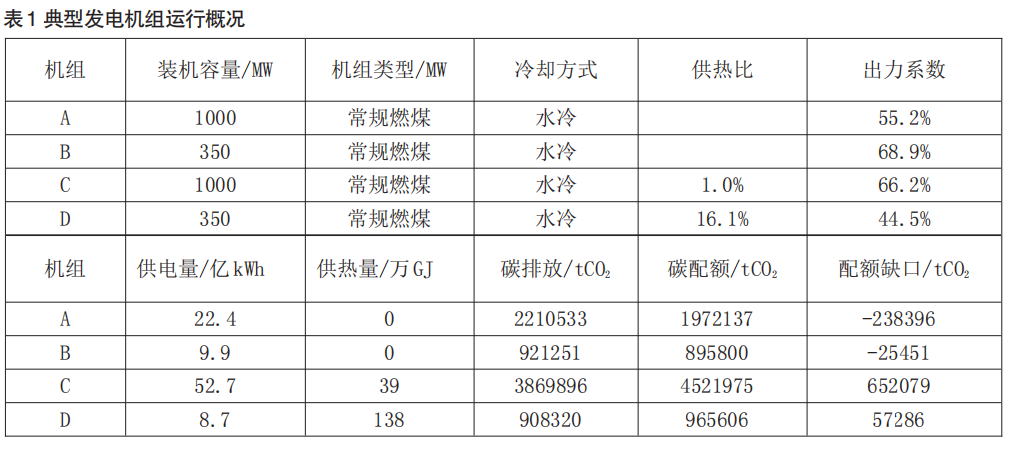

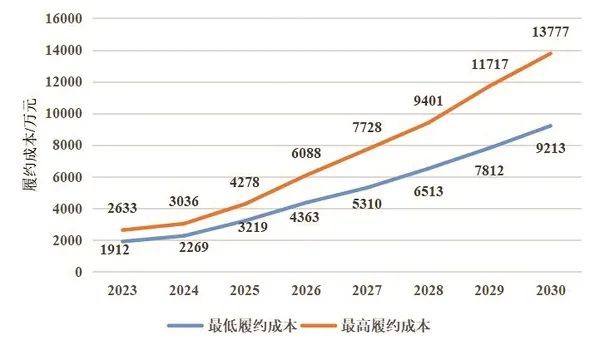

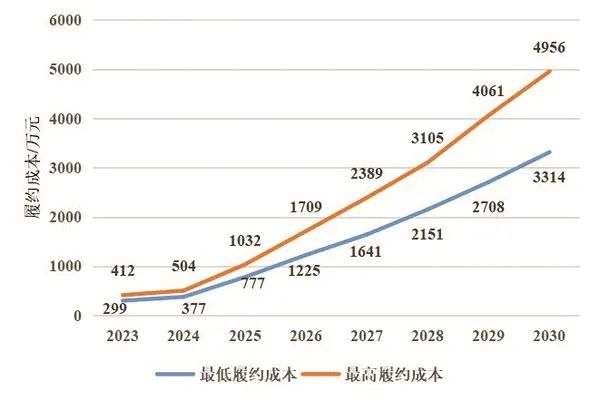

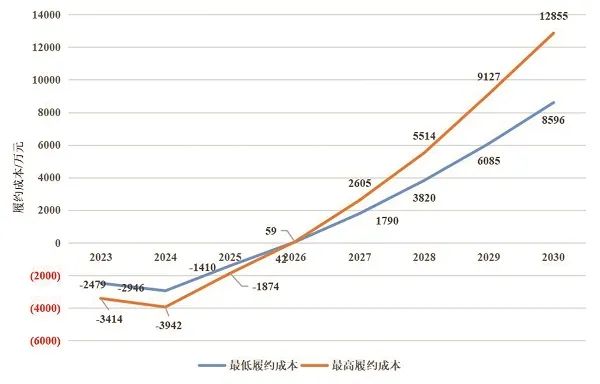

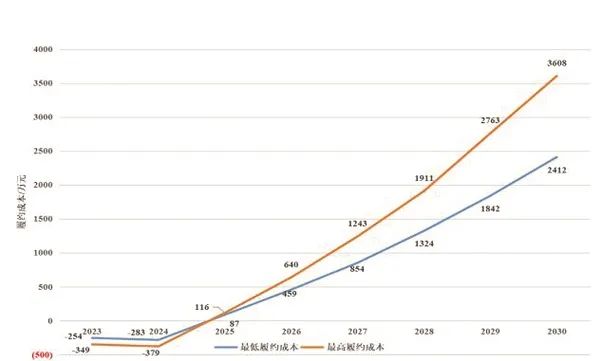

本文选取某发电企业纯凝机组、热电联产机组、大容量机组、小容量机组等4个典型机组为研究对象(如表1所示),结合企业生产经营现状及发展规划,测算了2030年前各电厂配额缺口和履约成本(如图1所示)。

图12023—2030年履约成本

全国碳市场配额收紧导致履约成本快速上升。“十四五”期间履约成本主要取决于配额分配基准,A、B、C、D机组2025年配额缺口分别为32.5万吨、5.7万吨、-42.1万吨(盈余)、-3.8万吨(盈余),履约成本为3200万元~4300万元、800万元~1000万元、-1400万元~-1900万元(盈余)、-87万元~-116万元(盈余)。“十五五”期间履约成本主要取决于配额分配基准和有偿拍卖比例,A、B、C、D机组2030年履约缺口分别为33.9万吨、6.8万吨、-42.5万吨(盈余)、-3.2万吨(盈余),履约成本为6500万元~9400万元、2200万元~3100万元、3800万元~5500万元、1300万元~1900万元。

电碳价格传导链条不通畅加大企业经营压力。到2030年,A、B、C、D机组碳成本约占营收的11%~16%、8%~13%、4%~6%、7%~11%,在煤电采用“基准价+上下浮动”且上浮不超过20%、高耗能企业电价不受上浮比例限制的价格机制下,这部分碳成本基本具备了向下游用户传导的功能。但在全社会对电价保持稳定预期的形势下,大幅上调电价将面临较大阻力,相关碳成本仍将由发电企业承担,影响电厂稳定生产经营。

大容量煤电机组供热潜力亟待释放。从案例企业所有纳入全国碳市场的机组来看,配额盈余的火电机组呈现供热比高、负荷率高、装机容量大的特点。其中,30万千瓦等级及以下的常规燃煤机组中,配额盈余机组占比约40%,尤其是东北区域小容量机组供热比最高超过80%,供电配额盈余率最高达到160%。而30万千瓦等级以上热电联产机组供热比普遍偏低,配额盈余机组占比显著低于30万千瓦以下小容量机组。

低成本履约渠道有限

开发自持CCER缓解履约压力作用有限。根据《温室气体自愿减排项目方法学 并网海上风力发电(CCER-01-002-V01)》,海上风电项目适用条件为离岸30公里以外,或者水深大于30米的发电项目。考虑到海上风电CCER开发条件趋严、电网基准排放因子逐年减小等因素,发电企业海上风电CCER开发潜力存在一定不确定性。

难以利用碳金融衍生品锁定碳成本。期货等金融衍生品可有效稳定能源价格,如欧盟天然气期货、碳期货、电力期货合约在各自市场中的交易规模占比均超过90%,为火电企业提供了稳定的市场预期。我国自2012年以来,先后引入长协煤和中长期电力交易,其中长协煤已覆盖我国电煤供应总量的80%,中长期交易电量占市场化电量比重超90%,充分发挥了煤电稳定运营的压舱石作用。碳排放成本已日益成为发电企业重要的生产经营成本之一。随着全国碳市场碳价上升和控排企业规模增大,碳价波动风险加大,需要发展碳期货市场,支撑发电企业管控碳成本风险。

碳资产质量呈现分化

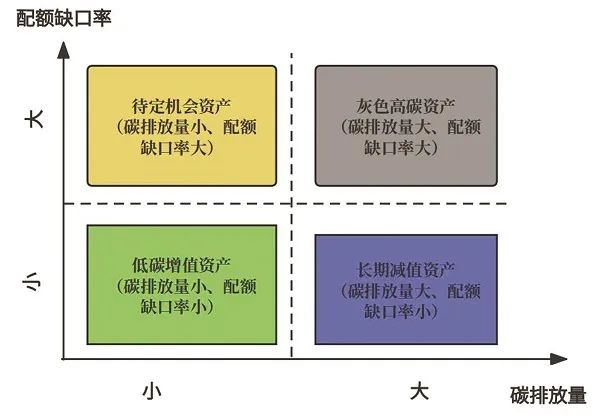

本文采用四象限矩阵分析法,根据碳排放量和配额缺口率指标两个维度,对不同发电企业碳资产进行分类评价,如图2所示。

图2发电企业碳资产分类评价体系

碳排放量大且配额缺口率较大的机组属于灰色高碳资产。此类资产对应的机组发电量占比较高,到2030年将面临能源保供和碳市场履约的双重压力,亟须通过优化电源结构、实施节能降碳改造、增加低碳清洁能源发电量比例等,大幅降低碳排放水平。

碳排量小但配额缺口率较大的机组属于待定机会资产。此类资产对应的机组煤耗水平较高,碳成本占比较大,企业生产经营对碳价变化的敏感性高,亟需实施节能降碳改造降低度电碳排放量,有效降低履约带来的生产经营风险。

碳排放量大但配额缺口率较小的机组属于长期减值资产。此类资产整体碳排放强度较低,履约成本在生产经营成本中占比较低,公司履约压力较小,尤其是在全国碳市场运行初期还可通过盈余配额获得增值收益。但考虑到碳排放总量较大,随着长期碳价加快上涨和机组技术减排空间收窄,以及配额有偿拍卖比例的扩大,仍面临高碳资产搁浅风险。

碳排放量小且配额缺口率较低的机组属于低碳增值资产。可以充分利用抵消机制、配额-CCER置换降低公司履约成本,或者通过盈余配额获得增值收益。

发电企业碳资产经营管理建议

实现“双碳”的进程中,碳市场对发电企业生产经营和转型发展的影响日益深化,碳资产经营管理成为发电企业应对碳市场挑战与机遇、提升核心竞争力的重要抓手。建议发电企业从战略、组织、制度、运营、交易、技术和区域公司层面,全方位提升碳资产经营管理能力。

加强碳资产管理组织领导和制度保障

成立碳资产经营管理领导小组,由规划、财资、法律、营销、生产、科技、研究等相关成员组成,主要负责指导和协调碳资产经营管理工作,审议碳资产战略、规划和重要制度等,协调解决跨部门碳资产经营管理重大问题。构建碳资产“总部+区域公司+基层电厂”三级管理架构,健全交易授权、风险管控、合规管理等工作机制。紧跟全国碳市场政策变化,优化完善企业碳排放统计核算、数据质量管理和标准体系、碳资产交易管理办法等,夯实碳资产管理制度保障。

强化碳资产全过程经营管理

坚持碳资产与实物资产同等重要的理念,把碳资产管理贯穿于企业经营发展全过程。在计划预算环节,将碳配额、履约成本、碳资产收益纳入企业全面预算体系,通过预算管理体系把碳战略融入企业日常生产经营中。在投资决策环节,建立滚动调整内部碳价机制,将碳排放成本、CCER收益纳入项目投资评价体系。在生产经营环节,统筹考虑燃料市场、电力市场和碳市场形势,以综合效益最大化为目标,联合优化燃料采购、发电方式、电量竞价、配额交易等生产经营策略。在绩效考核环节,建立碳资产经营管理考核激励机制,将数据质量、节能降碳、履约成本、碳资产收益率等指标纳入绩效考核体系,形成碳资产经营管理能力提升的长效驱动机制。

着力提升碳资产运营和交易水平

深入开展碳资产盘查,摸清企业碳资产家底,分析评估碳资产质量,建立统一的碳资产数字化管理平台。加强企业碳配额交易履约集约管理,遵循集团整体利益最大化原则,坚持“先内部调剂、后对外交易”“先CCER抵消、后配额履约”。加强碳市场政策形势研究,科学制定碳交易策略,低价购买和储备碳配额,运用碳期货和碳远期等工具实现套期保值,开拓碳债券、碳资产抵质押、碳资产回购等融资渠道。充分利用CCER抵消机制,加快海上风电、光热发电的CCER资产开发,提前布局碳汇、甲烷利用、生物质发电等潜在CCER项目。

加快推动煤电低碳零碳负碳发展

加快推动煤电向支撑性调节性电源转型,大力实施节能降碳、灵活性和供热改造,提升煤电机组深度调峰的能效水平和经济性。利用熔盐储能、超临界二氧化碳循环发电等先进技术,进一步提升煤电机组清洁灵活高效水平。加快高比例生物质掺烧、氨掺烧、CCUS、BECCS等关键技术研发示范。合理规划机组退役、延寿规模和时序,有序推进存量煤电机组零碳负碳改造。

分类施策提升碳资产质量

灰色高碳资产坚持技术减排和市场减排并重,尽快推动碳排放总量和强度“双降”。机会待定资产着重实施节能降碳改造,深挖供热供汽潜力,降低机组碳排放强度。长期减值资产以新能源发电为抓手,持续优化电源结构,逐步关停能耗水平高、服役年限长和经济效益差的老旧机组,控制火电碳排放总量。低碳增值资产在最低成本履约的同时,灵活交易获取增值收益。

(作者单位:周楠、杨阳、赵良、邱波,中国华能集团有限公司能源研究院;常明,粤港澳生态环境科学中心 ;邱波为本文通讯作者 )